Vertrauliche Unterlagen zeigen, mit welchen Milliardenwerten die 65 wichtigsten Immobilien der Signa-Gruppe bewertet wurden. Und plötzlich kommt es zum Wertverfall. Warum?

Kaufhaus Tyrol. Der Prunkbau in Innsbruck gilt als Benkos Durchbruch. Damit nahm die Karriere des jungen Immobilienjongleurs Fahrt auf

© SignaIn den wohl dunkelsten Stunden seiner Karriere als Immobilienspekulant hat sich Signa-Gründer René Benko eine neue Baustelle aufgemacht. Nein, diesmal nicht im eigentlichen, sondern lediglich im übertragenen Wortsinn. Montagabend, 11. Dezember, kurz vor 21 Uhr, gab die Pressestelle seines verschachtelten Konzernkonglomerats wieder mal ein öffentliches Lebenszeichen von sich. Mit folgendem Inhalt: Timo Herzberg, Chief Executive Officer (CEO) der Signa Prime Selection AG, sei mit sofortiger Wirkung seines Amtes enthoben und fristlos entlassen worden. Ausführlich nahm Alfred Gusenbauer, der seit vielen Jahren dem Aufsichtsrat der Signa Prime vorsteht, dazu Stellung: Leider habe man diesen "harten Schritt setzen müssen". Die Verdachtslage sei "eindeutig" gewesen und habe den Aufsichtsräten "keine andere Wahl gelassen". Denn, so Gusenbauer: "Gerade in herausfordernden Zeiten bedarf es 100-prozentigen Vertrauens in die handelnden Personen und Geschlossenheit bei den Entscheidungen." Und eben deshalb komme dem alten Gusenbauer-Vertrauten Erhard Grossnigg, 77, der auch eng mit Signa-Großinvestor Hans Peter Haselsteiner verbandelt ist, eine noch wichtigere Rolle beim Versuch der Signa- Sanierung zu.

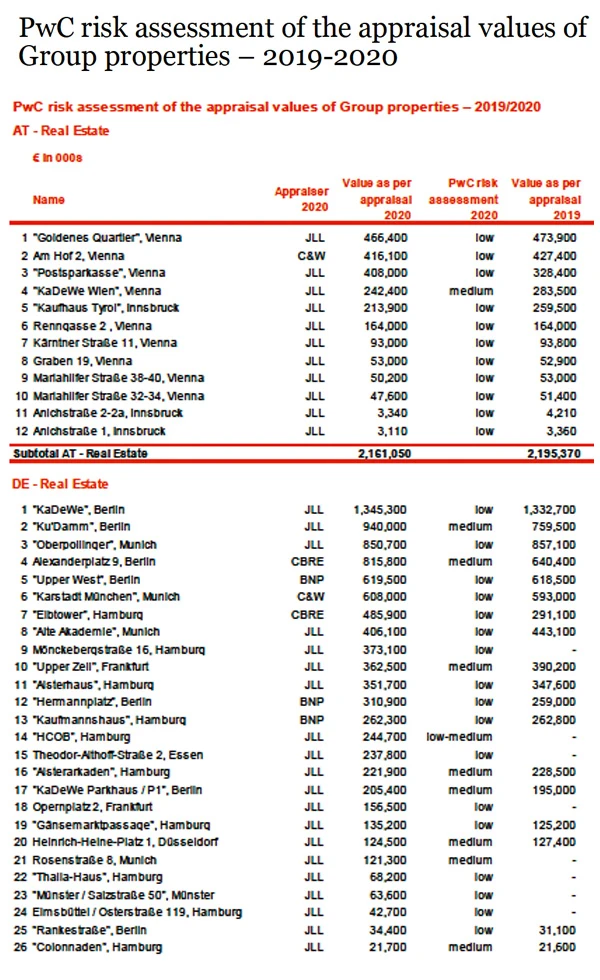

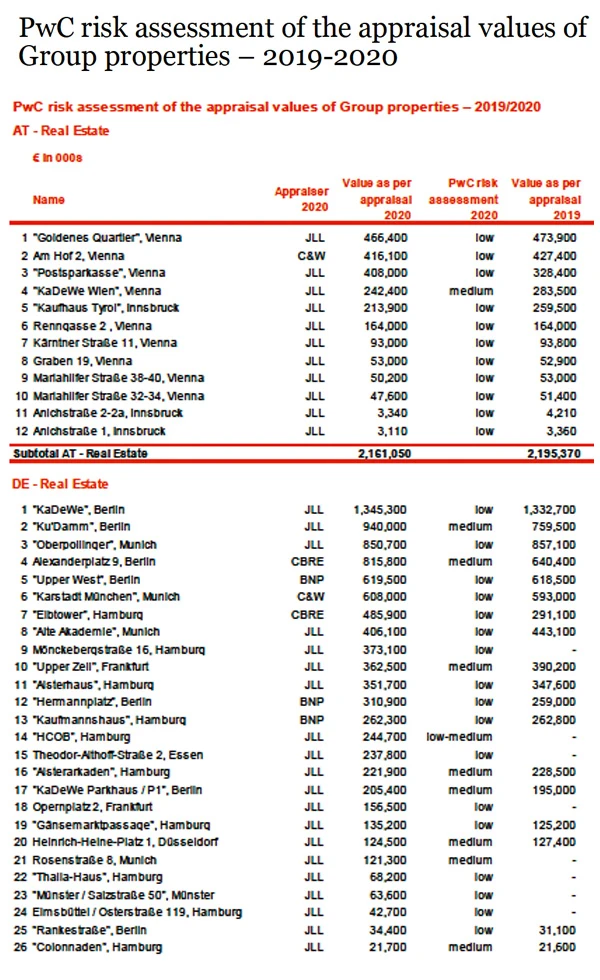

Benkos Trophy Assets. Diese 65 Immobilien und ihre Bewertungen bildeten im Jahr 2020 den Kern der Signa Prime

© News

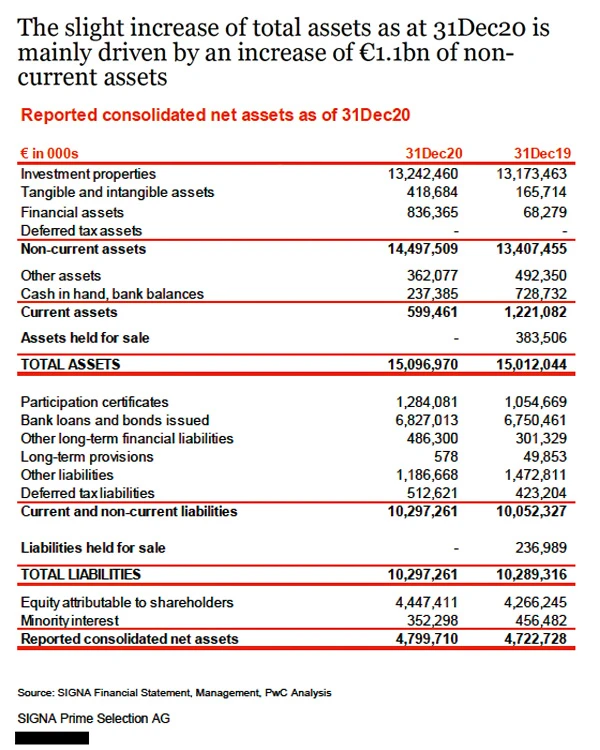

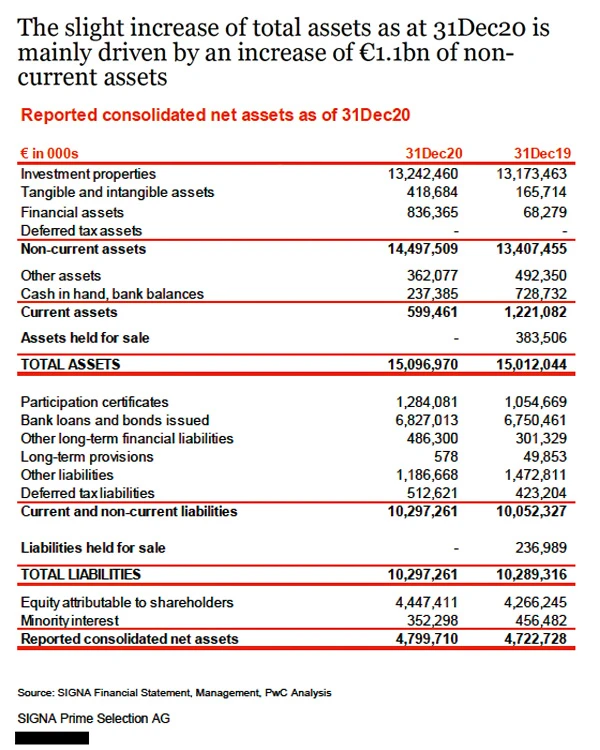

Bewertungen. Im Jahr 2020 schien die Signa-Welt noch in Ordnung - in der Prime waren Milliarden an Substanzwerten da

© NewsZur Einordnung dieses für die Öffentlichkeit überraschenden Manövers muss man wissen:

Timo Herzberg galt bis Montag als einer der engsten Vertrauten von Finanzjongleur Benko. Der 46-jährige Deutsche hatte auch das bei Signa seltene Privileg, den Privatjet nutzen zu dürfen. Herzberg wurde für seine Verdienste bei Signa Prime gemeinsam mit seinen Vorstandskollegen für Leistungen im letzten Geschäftsjahr noch mit einem Millionenbonus bedacht. Und nun wird der Vorstandschef dieser zentralen, wertvollsten und wichtigsten Signa-Gesellschaft plötzlich in die Wüste geschickt, nachdem ausgerechnet der Menschenfänger Benko im arabischen Raum - wie berichtet - das Vertrauen der Geldgeber verloren zu haben scheint?

Auch interessant:

Eine Frage der Zeit

Der Rauswurf Herzbergs kommt für Signa zur Unzeit. Erst Ende November hat die Muttergesellschaft der Prime, die Signa Holding, Insolvenz angemeldet. Seit Tagen wird angeblich auch die Insolvenz der Signa Prime vorbereitet. Die Pleite der wichtigsten Konzerngesellschaft, sozusagen des Filetstücks des Signa-Konzerns, in dem die wertvollsten Immobilien des Konzerns gebündelt sind, soll angeblich nur mehr eine Frage der Zeit sein. Grund genug, den Scheinwerfer auf diese Aktiengesellschaft zu richten.

Die Signa Prime Selection AG hat insgesamt 63.853.000 Aktien aufgelegt. 39.692.345 Stück davon wurden zum Jahresende 2022 -direkt oder indirekt, wie sich aus einer vertraulichen internen Vermögensaufstellung ergibt - von der mittlerweile insolventen Signa Holding gehalten. Das ergibt eine Aktienmehrheit der Signa Holding von rund 62 Prozent an einer der laut Insolvenzantrag größten Immobiliengesellschaften Europas.

Laut Website ist die Signa Prime auf das "Investieren und Halten von Liegenschaften in den besten Innenstadtlagen spezialisiert". Darüber hinaus steht interessanterweise auf der Signa-Website, dass die Signa Prime ein Gross Asset Value (also einen Bruttovermögenswert) von 20,4 Milliarden Euro ausweist. Diese veröffentlichte Selbsteinschätzung, die ja im Wesentlichen auf dem Wert der eigenen Liegenschaften beruht, und die angeblich bevorstehende Insolvenz sollten Anlass genug sein, sich mit den wichtigsten Zahlen zur Signa Prime näher zu beschäftigen.

News hat in den letzten Monaten vertrauliche Unterlagen ausgewertet, die auf einer Schätzung aller relevanten Vermögenswerte der Signa Prime zum 31. Dezember 2020 beruhen. Insgesamt wurden auf diesen Stichtag von externen Gutachtern 65 Liegenschaften taxiert, die im Eigentum der Signa Prime stehen: zwölf in Österreich, 44 in Deutschland, sieben in der Schweiz, zwei in Italien. Der mit Hilfe von Sachverständigen ermittelte Wert dieser Liegenschaften vom Goldenen Quartier in Wien bis zum halbfertigen Elbtower in Hamburg betrug demnach laut Schätzgutachtern, deren Bewertungen von Experten der Kanzlei PricewaterhouseCoopers (PWC) in der Folge noch evaluiert wurden, insgesamt 16,2 Milliarden Euro.

Zieht man davon alle Schulden - ebenfalls zum Stichtag 31.12.2020 - ab, kommt man auf einen Nettovermögenswert (Net Asset Value) der Signa Prime AG von 4,799 Milliarden Euro. Dazu muss man wissen: Die Signa Prime lässt sich mit einem offenen Immobilienfonds vergleichen, allerdings für Großanleger.

Der Net Asset Value dieser Aktiengesellschaft, der Jahr für Jahr durchaus aufwendig ermittelt wurde, ist spannend, weil er die Basis dafür ist, zu welchem Preis Investoren Aktien an der Signa Prime, also Anteile am Immobilienfonds, kaufen bzw. verkaufen können. Aktionäre der Signa Prime sind u. a. die RAG-Stiftung oder die R&V-Lebensversicherung.

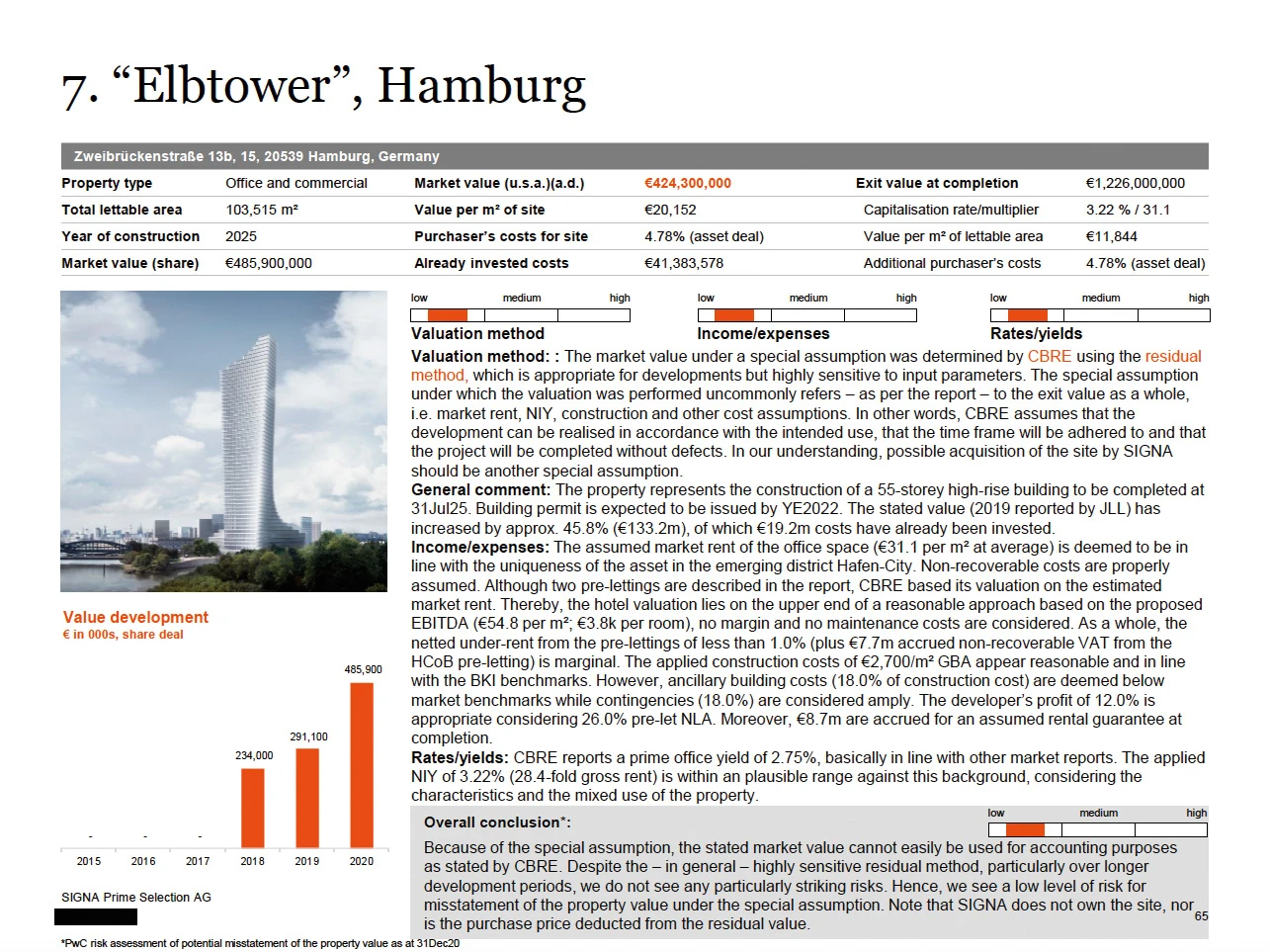

Elbtower Hamburg. Die Baustelle an der Elbe steht seit Wochen still. Rechnungen einer Baufirma konnten nicht mehr beglichen werden

© Rendering David Chipperfield ArchitectsInvestoren können aussteigen

Eine für Benkos Signa-Kartenhaus möglicherweise brennende Lunte der ganz speziellen Art bildet der Umstand, dass sich eine Reihe der Signa-Prime-Investoren bei ihrem Einstieg in das undurchsichtige Benko-Reich durch den Kauf von Signa- Prime-Aktien sogenannte Put-Optionen sicherte. Diese könnten aber eine besondere Interessenlage schaffen. Denn: Die mittlerweile insolvente Signa Holding, die mittlerweile nach eigenen Angaben mit fünf Milliarden Euro überschuldet sein soll, hat sich vertraglich dazu verpflichtet, zu gewissen Preisen, die auf dem von externen Experten jeweils errechneten Net Asset Value beruhen, Aktien zurückzunehmen. Laut News-Recherchen können auf diese Art in den kommenden Jahren folgende Prime-Anteilseigner aussteigen: Longbow, Mieppi, Mieli, Peugeot und der Hamburger Unternehmer Klaus Michael Kühne, der mit einem kolportierten Privatvermögen von 40 Milliarden Euro zu den reichsten Deutschen zählt. Für diese Investoren ist daher nicht nur die Sanierung der Signa Holding, sondern auch des Net Asset Values der Signa Prime von besonderer Wichtigkeit.

Goldenes Quartier. Das Benko-Projekt in der Wiener Innenstadt wurde noch 2020 mit 466 Millionen bewertet

© Franz Brück <> Rendering: O.M.A., Franz Brück , Rendering: O.M.A.Nicht zuletzt deshalb lohnt der Blick auf die Entwicklung des Net Asset Values, des Nettovermögenswertes, der die Basis für die Bewertung der Aktien bildet: Der Net Asset Value der gesamten Signa Prime (gesamtes Liegenschaftsvermögen minus aller Schulden), geteilt durch alle Aktien an der Signa Prime, ergibt den Aktienwert, auf Basis dessen die einzelne Aktie an der Signa Prime gehandelt werden.

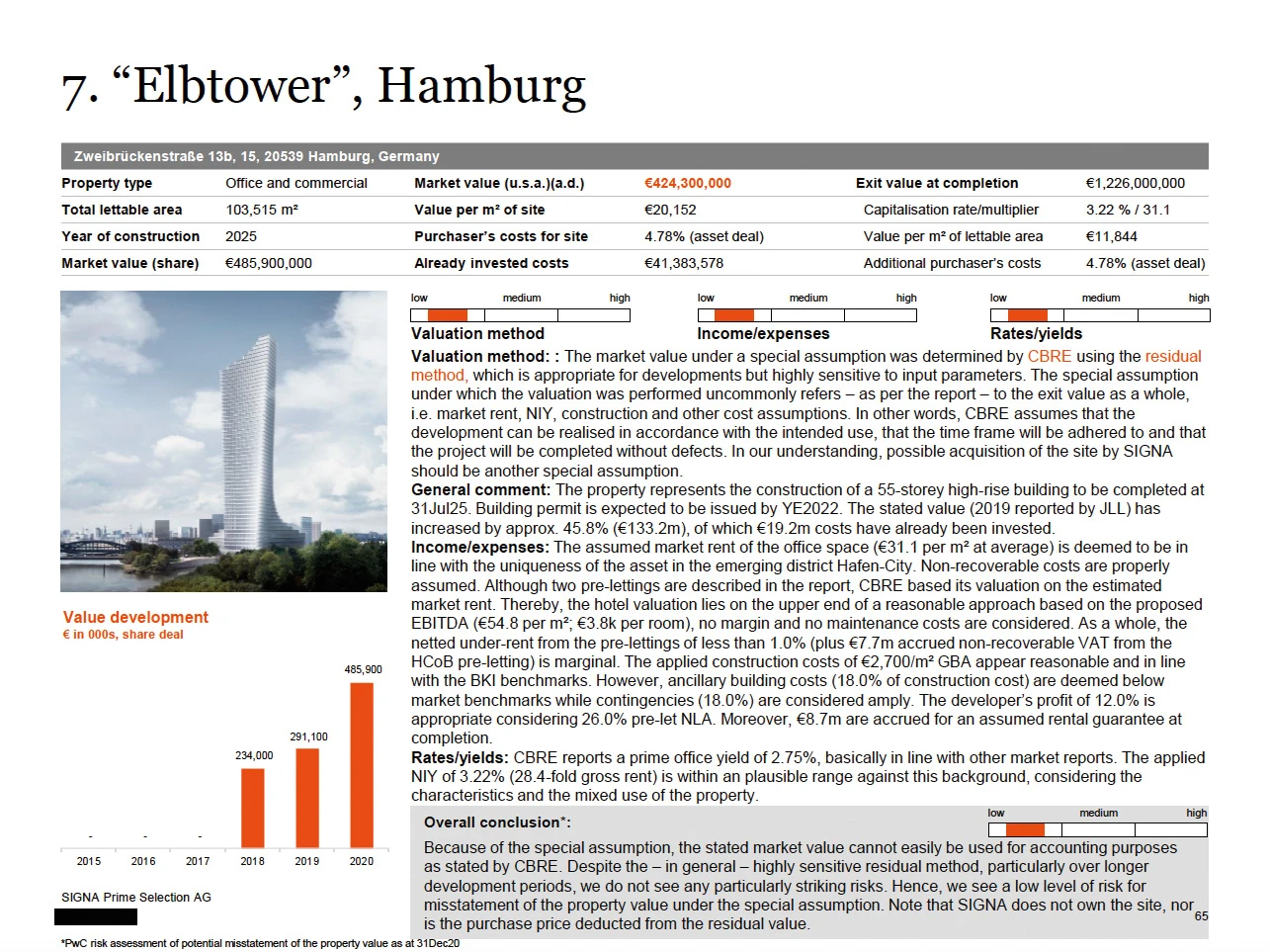

Laut News Recherchen im Gesellschafterkreis betrug der so ermittelte und bezahlte Wert je Prime Aktie:

78,83 Euro (Ende 2019)

85,86 Euro (Ende 2020)

80,02 Euro (Ende 2022)

Plötzlicher Verfall

Und dann kam der Crash. Ende 2023 befindet sich der Aktienkurs der Prime angeblich im freien Fall. Das ergibt sich jedenfalls aus dem Insolvenzantrag der Signa Holding, die 62 Prozent der Prime-Aktien besitzt und mit diesem Antrag beim Handelsgericht Wien auch einen sogenannten Statusbericht abliefern musste. Darin wird das eigene Vermögen der Holding aufgelistet und bewertet. Darunter natürlich auch das Aktienpaket der Signa Prime. Und siehe da: Die 62 Prozent an der Prime werden in diesem Statusbericht mit fast schon provozierend geringen 153 Millionen Euro bewertet. Der Insolvenzstatus sollte sich vom Net Asset Value im Wesentlichen eigentlich nur dadurch unterscheiden, dass er als Folge der Pleite zum sogenannten Liquidationswert ermittelt wurde. Die Schätzungen der Liegenschaften für den Net Asset Value waren nach dem sogenannten Going-Concern-Prinzip erfolgt. Für diese jährliche Wertermittlung wurde also von der Fortführung der Immobilientöchter der Signa Prime ausgegangen. Aber lässt sich der totale Wertverlust wirklich nur so erklären? Auf Basis des Insolvenzstatus der Signa Holding würde sich der Wert pro Aktie mit sage und schreibe nur mehr 3,86 Euro ergeben - nach 80,02 Euro wenige Monate zuvor. Der Aktienwert des Immobilienfonds Signa Prime wäre bei einer Liquidation - sprich: dem Verkauf der Liegenschaften - also offensichtlich massiv verfallen.

Außenstehende Experten, denen von News die Unterlagen vorgelegt wurden, schütteln über solche Kurs- und Bewertungsschwankungen nur mehr den Kopf. Hauptgrund der Expertenskepsis: Bei praktisch allen Vermögenswerten der Signa Prime handelt es sich um Immobilien in den besten Innenstadtlagen. Wertverluste durch Liquidation sind bei herkömmlichen Unternehmen nichts Ungewöhnliches: Oft müssen von Insolvenzverwaltern Lagervorräte oder Maschinen zum Schleuderpreis auf den Markt geworfen werden. Aber im Fall einer Zerschlagung und Abwicklung der Signa Prime? Ein Masseverwalter könnte die Prime-Immobilien in den Toplagen europäischer Innenstädte in aller Ruhe und im Sinne aller Gläubiger zu gutem Geld machen, wie das auch bei anderen in die Pleite geschlitterten Immobilienunternehmen geschieht, um die angemeldeten Ansprüche der Geldgeber bestmöglich zu befriedigen. Wenn das überhaupt das primäre Ziel aller Gläubiger ist.

Verdeckte Beteiligung

Die Signa Holding GmbH hat bekanntlich ein Sanierungsverfahren mit Eigenverwaltung beantragt. Heißt so viel wie: Benkos Geschäftsführer bleiben im Amt, der Sanierungsverwalter hat mehr oder weniger nur Kontroll-und Zustimmungsrechte. Eine wesentliche Aufgabe eines Sanierungsverwalters in der Signa Holding und in der Signa Prime ist es, diese ganzen Bewertungsausschläge und angeblichen Wertverluste aufzuklären, zu bewerten und dem Gericht zu berichten. Etwas Licht ins Dunkel bringen könnten Verkaufsvorgänge wenige Wochen vor der Insolvenz innerhalb der Gesellschafter, durch die es zu Anteilsverschiebungen gekommen ist.

Man darf gespannt sein, ob die Signa Prime auch eine Sanierung mit Eigenverwaltung beantragt, wie der Vorstand im Insolvenzantrag für das Konkursgericht das eigene Liegenschaftsportfolio bewertet und ob das Konkursgericht auch in dieser Insolvenz auf einen Gläubigerausschuss zur Unterstützung und Überwachung der Insolvenzabwicklung verzichtet. Der geschasste CEO des vorgeblichen Schmuckstückes im Konzern ist da aber jedenfalls nicht mehr dabei.

Oder vielleicht doch, nur in anderer Rolle: Timo Herzberg hat laut News-Recherchen seit 2022 eine verdeckte und indirekte Beteiligung an Benkos Signa Holding über eine Zwischengesellschaft, seine Firma Cherry Vermögensverwaltungs GmbH &Co. KG. Ein vorliegender Kreditvertrag zeigt, wie Herzberg für die Kaufpreisfinanzierung seiner indirekten Beteiligung an der Signa Holding über die Gesellschaft Supra InvestCo eine 40-Millionen-Euro-Finanzierung von Seiten der Supra Holding gewährt wurde. Die Supra Holding zählt laut Insolvenzantrag der Signa Holding mittlerweile zum Kreis der Gläubiger, damit bangt auch Herzbergs Cherry-Beteiligung um viel Geld.

Für Signa-Insider gilt es als eher sehr unwahrscheinlich, dass sich der langjährige CEO von René Benko, Hans Peter Haselsteiner und Co. mit der Schätzung von 3,86 Euro pro Aktie abspeisen lassen wird.

Die Causa Benko - News berichtete:

Dieser Beitrag ist ursprünglich in der News-Printausgabe Nr. 50/2023 erschienen.

Über die Autoren

Rainer Fleckl

Rainer Fleckl ist ein österreichischer Investigativjournalist. Er schrieb unter anderem für News.

- 2017 bis 2020: Leiter des Investigativ-Teams bei Addendum

- bis April 2021 Bereichsleiter ServusTV

Seit November 2023 ist er Investigativjournalist bei Krone Multimedia. Für seine journalistischen Tätigkeiten wurde er unter anderem mit dem Alfred-Worm-Preis und dem Prälat-Leopold-Ungar-Preis ausgezeichnet.

Sebastian Reinhart

Sebastian Reinhart ist Investigativ-Journalist. Er war unter anderem Referent für Untersuchungsausschüsse im österreichischen Nationalrat während der Aufarbeitung der Hypo-Affäre. Er war für die Recherche-Plattform Addendum tätig und schreibt für den Spiegel sowie derzeit für das Magazin News.