Über kaum etwas wird in Österreich so wenig – und wenn, dann unsachlich – diskutiert wie über die Zukunft des Pensionssystems: Politiker, die bald wiedergewählt werden wollen, meiden die ehrliche Auseinandersetzung mit dem Thema, machen große Versprechungen für die Gegenwart und denken wenig an die Zukunft. Dabei wäre es an der Zeit, über eine wichtige Frage zu diskutieren: Sollen die Jungen wirklich alles alleine bezahlen?

Politiker reden viel und gerne über Probleme, die sich rasch lösen lassen und Wählerstimmen bringen. Weniger gerne beschäftigen sie sich mit Dingen, die kompliziert und unpopulär sind – und noch dazu die Zukunft betreffen. Klassisches Beispiel neben der Klimakrise: die nachhaltige Sicherung des Pensionssystems.

Pensionsdebatten sind Wahlgift. Für die letzte große Pensionsreform, die in Österreich stattfand, wurde die Regierung Schüssel II. mit einer Wahlniederlage ab gestraft. Ähnliche Muster gibt es in anderen Ländern. Kurz vor einer Wahl, so die Faustregel, spricht man nicht über Reformbedarf im Pensionssystem. Und irgendwo ist immer eine Wahl. Auf die Nationalratswahl im Herbst 2024 folgen in Österreich bereits 2025 die Landtagswahlen in Wien und im Burgenland, 2027 in Tirol und Oberösterreich, 2028 steht u. a. die Wahl des Bundespräsidenten an.

Entsprechend die Positionen der Parteien: Das Pensionssystem sei sicher, alle gegenteiligen Behauptungen falscher Alarmismus, trommelt die SPÖ inklusive ihrer Vorfeldorganisationen. Und schließt eine Erhöhung des Pensionsantrittsalters aus, wie in dem Thesenpapier, das Parteichef Andreas Babler Ende April in Wieselburg vorstellte, einmal mehr nachzulesen ist. Sogar in der ÖVP wird seit der Ära Kurz nicht mehr öffentlich über Pensionen gesprochen. Kein Wunder: Es sind vielfach Pensionistinnen und Pensionisten, die überhaupt noch die früheren Großparteien wählen. Sie vor den Kopf zu stoßen, käme politischem Suizid gleich.

© News

© News

Warnungen von außen

Die Warnungen kommen von außerhalb. Internationale Organisationen wie EU und OECD, Wirtschaftsforschungsinstitute und Thinktanks, Vereine, die sich der Generationengerechtigkeit verpflichtet fühlen – sie sind es, die mahnen, die nachhaltige Absicherung des Pensionssystems auf die politische Agenda zu setzen. Mahnungen, die ungehört verhallten: Die öffentliche Debatte reduziert sich auf ideologische Graben kämpfe irgendwo zwischen Alarmismus und Kalmierungsversuchen.

News hat versucht, in Gesprächen mit Expertinnen und Experten herauszufinden, wo wir tatsächlich stehen und wie die österreichische Gesellschaft es schaffen könnte, eine wichtige Zukunftsdebatte produktiv zu führen. Denn zumindest eines steht fest: Irgendwer muss die Rechnung am Ende bezahlen.

Szenario 1: Künftige Generationen zahlen

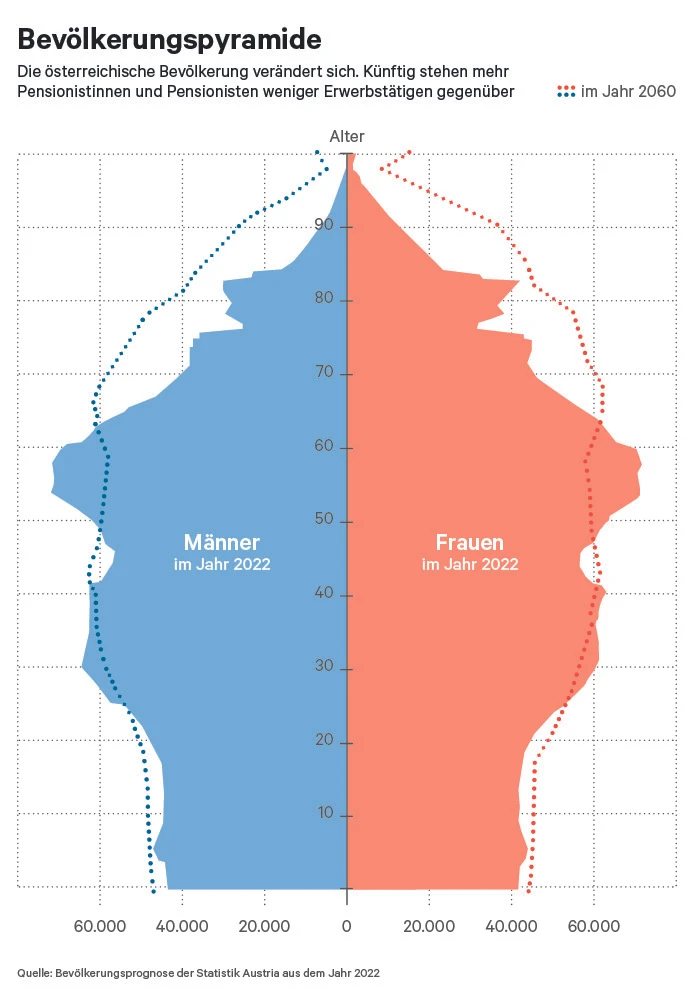

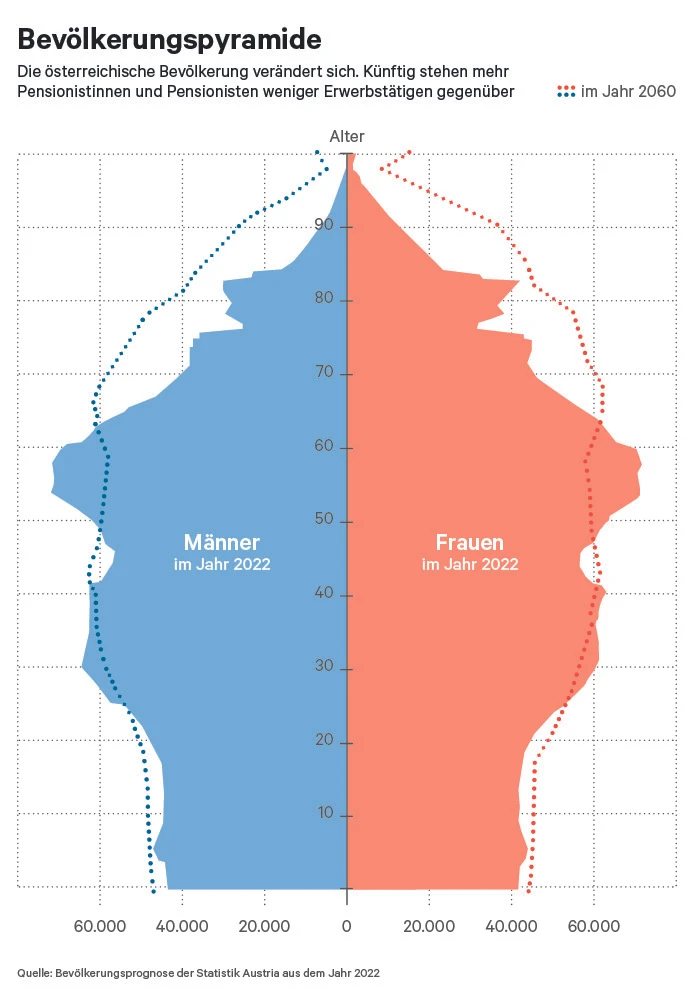

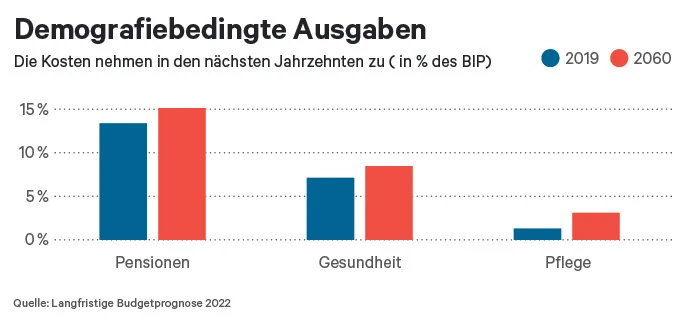

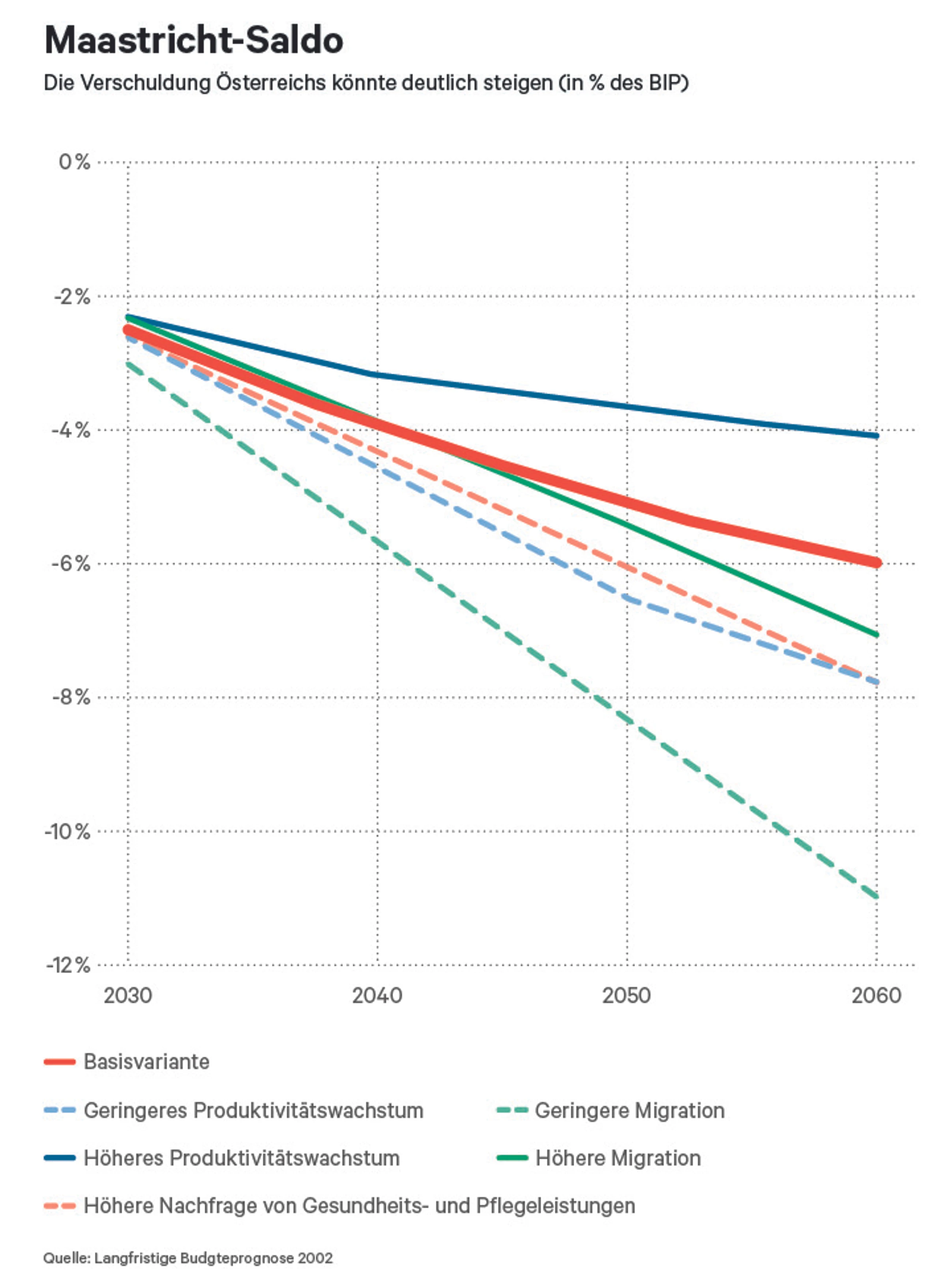

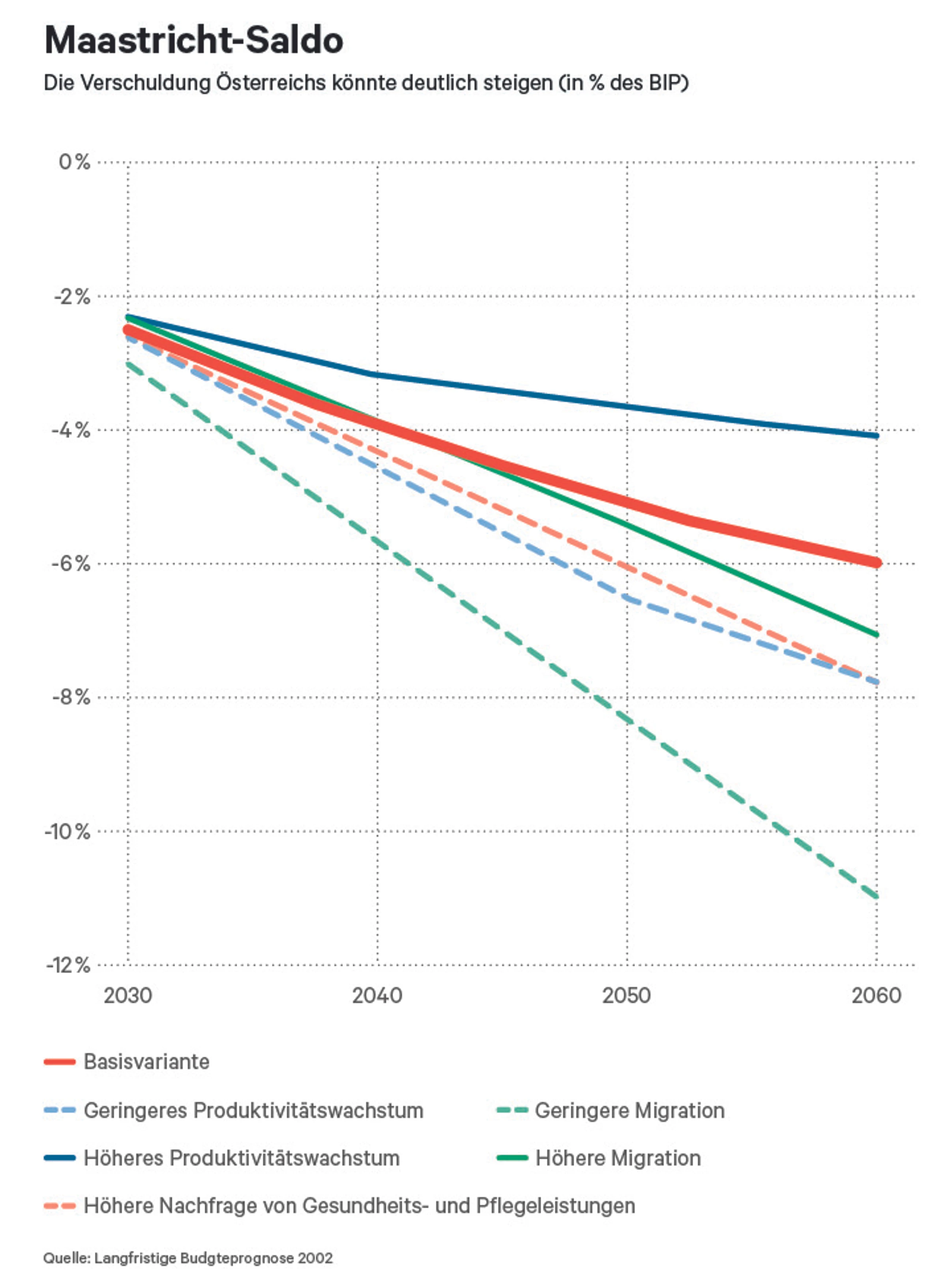

Ein paar Dinge stehen außer Streit. Erstens: Das österreichische Pensionssystem ist umlagefinanziert. Wer heute arbeitet, finanziert damit die Bezüge der jetzigen Pensionisten. Weil das aber nicht aus reicht, schießt der Staat Geld aus dem Budget zu. 2024 waren es knapp 30 Milliarden Euro, fast ein Viertel aller Auszahlungen. Zweitens: Die österreichische Gesellschaft altert. Da weniger Erwerbstätige einer immer größeren Gruppe von Pensionsbeziehern gegenüber stehen, steigen die Budgetzuschüsse ins Pensionssystem an. Aber auch andere demografiebedingte Ausgaben nehmen stark zu, etwa in den Bereichen Pflege und Gesundheit. Laut langfristiger Prognose des Budgetdiensts im Nationalrat (2022) steigen die Ausgaben für Pensionen ab 2030 auf über 15 Prozent des BIP an, jene für Gesundheit und Pflegen nehmen ebenfalls deutlich zu. Die Staatsverschuldung könnte sich bis 2060 auf sechs Prozent des BIP erhöhen. Oder deutlich mehr, falls sich Produktivität und Migration schlecht entwickeln bzw. die Nachfrage nach Gesundheits- und Pflegeleistungen höher ausfällt, als angenommen.

Wenn keine Reformmaßnahmen im Pensionssystem durchgeführt werden, sehen sich also die heutigen Kinder – und deren Kinder – irgendwann mit hohen Staatsschulden konfrontiert. Dadurch, warnen die meisten Pensionsexperten, sind die politischen Handlungsspielräume in anderen Bereichen begrenzt. Und das, obwohl große Herausforderungen zu erwarten sind, etwa in den Bereichen Bildung, Infrastruktur oder Dekarbonisierung/Anpassung an die Klimaerwärmung. Es steht also weniger Geld für Investitionsausgaben und Sicherung des Wohlstands zur Verfügung. Künftige Finanzminister könnten sich angesichts der steigender Ausgaben und Zinsrückzahlungen gezwungen sehen, Steuern und Abgaben zu erhöhen – eine weitere Belastung für die Jungen. Nicht auszuschließen, dass der eine oder andere die Solidarität verweigert, in die Schattenwirtschaft ausweicht oder das Land verlässt. Keine erfreulichen Aussichten.

Wie auch immer sich die Situation in den kommenden Jahrzehnten genau entwickelt: Im Großen und Ganzen herrscht Einigkeit darüber, dass es so, wie es jetzt ist, nicht weitergehen kann.

© News

© News

Szenario 2: Die Erwerbstätigen zahlen

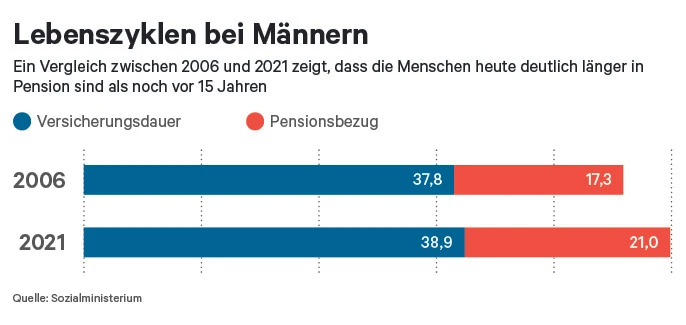

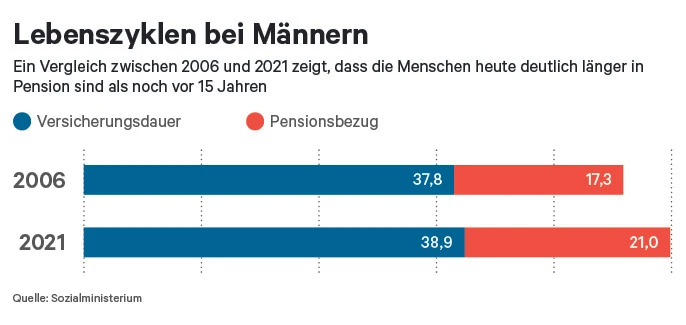

Künftige Generationen zur Kassa zu bitten, hat aus Sicht der Politik einen entscheidenden Vorteil: Sie können ihren Unmut nicht bei Wahlen ausdrücken. Derzeit Berufstätige schon. Deswegen wird wenig darüber gesprochen, was eigentlich allen klar ist: Das Verhältnis zwischen Erwerbstätigkeit und Pensionsbezug hat sich unvorteilhaft entwickelt. Noch in den 1970er-Jahren waren die Menschen durchschnittlich zwölf Jahre in Pension, aktuell sind es im Schnitt rund 23 Jahre – bei Akademikern, die höhere Pensionen beziehen, noch mehr.

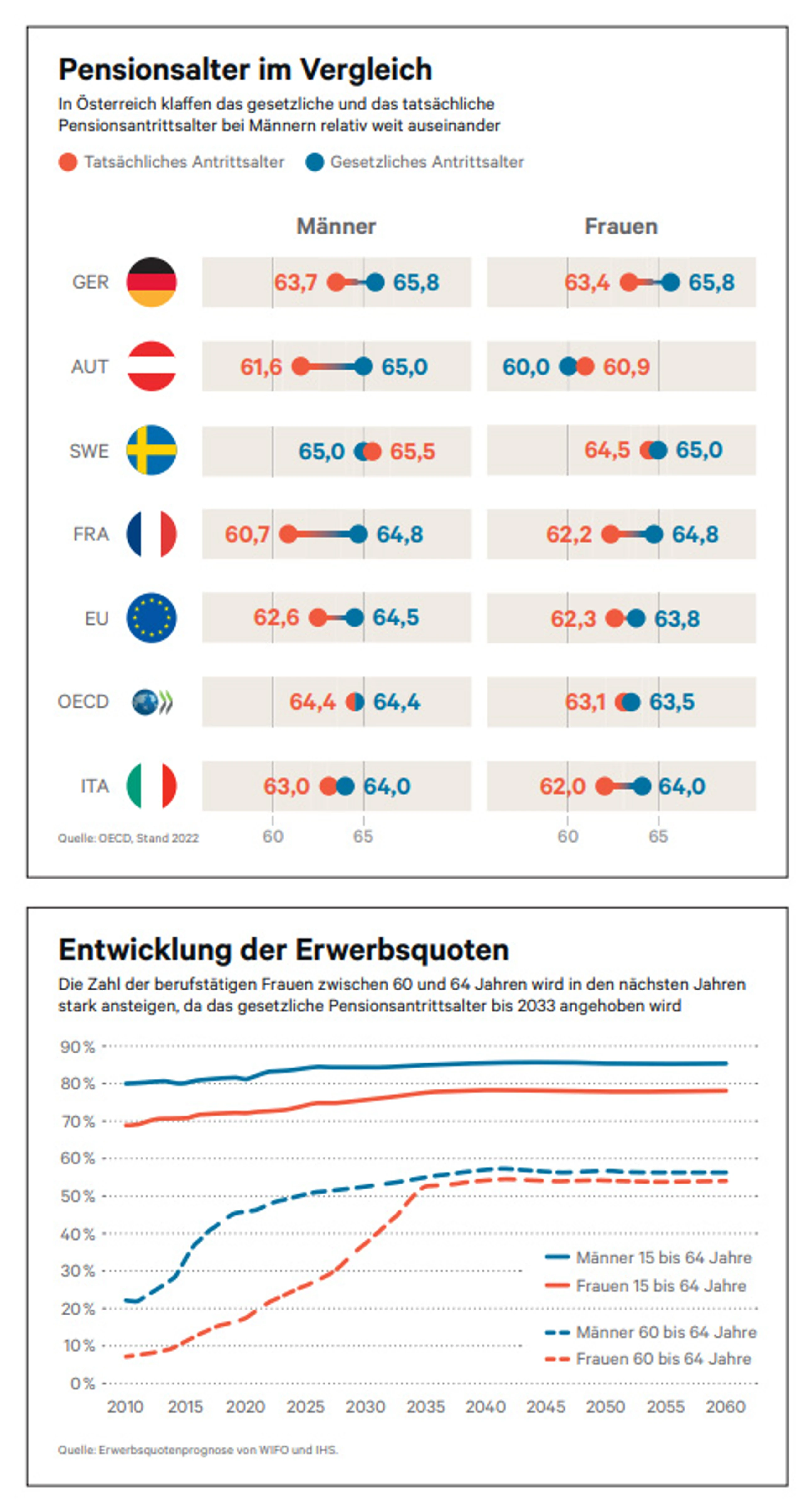

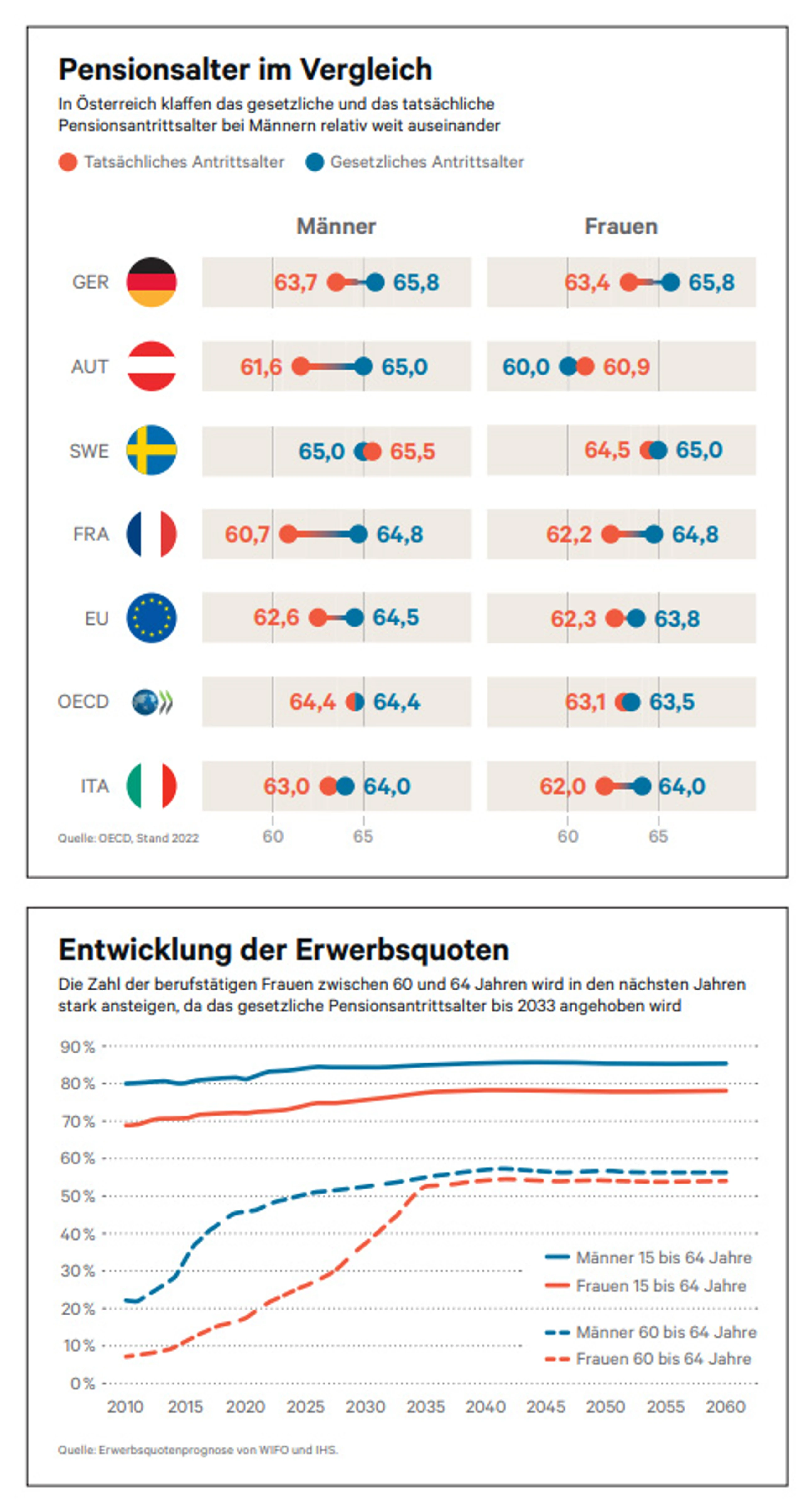

Um nicht die gesamte Verantwortung auf die Kinder bzw. Ungeborenen abzuschieben, müssten heute Berufstätige bereit sein, mehr oder länger zu arbeiten. Eine entsprechende Anpassungsmaßnahme läuft bereits: Das Pensionsantrittsalter für Frauen wird zwischen 2024 und 2033 auf 65 Jahre angehoben. Beschlossen wurde die Maßnahme 1992 (!). Weitere Maß nahmen, die in den nächsten 20 bis 30 Jahren greifen sollen, müssten also zeitnah beschlossen werden. Vorgeschlagen (und empört abgewiesen) wurde zuletzt eine Erhöhung des gesetzlichen Pensionsantrittsalters auf 67 Jahre.

Standardreplik der Politik: Erst einmal müsse das faktische an das gesetzliche Pensionsantrittsalter herangeführt. Dafür wäre aber ein ganzes Bündel an Maßnahmen notwendig. Mehr Gesundheitsprävention, zum Beispiel, und aktive Arbeitsmarktpolitik. Betriebe müssten mehr in die Verpflichtung genommen werden, für ältere Arbeitnehmerinnen und Arbeitnehmer ein adäquates Umfeld zu schaffen.

Es gibt auch Zweifel, dass die Anpassung des faktischen an das gesetzliche Pensionsantrittsalter reicht: Die Menschen zahlen dann zwar länger in das System ein und nehmen es kürzer in Anspruch, haben aber auch Anrecht auf höhere Auszahlungen. Viele Pensionsexperten fordern eine Knüpfung des Pensionsbezug an die steigende Lebenserwartung. Ein Modell, das zuletzt in Deutschland vorgeschlagen wurde: Steigt die Lebenserwartung um ein Jahr, bedeutet das acht Monate mehr Arbeit und vier Monate mehr Pension. Durch einen solchen Einbau der Lebenserwartung ins Pensionssystem könnte die Belastung in Österreich bis 2070 um zwei Prozentpunkte des BIP reduziert werden, zeigt der aktuelle Ageing-Report der OECD.

© News

Szenario 3: Pensionistinnen und Pensionisten zahlen

Dritte, bei Politiker besonders unpopuläre Option: Die derzeitigen Pensionistinnen und Pensionisten werden an der Abfederung der Herausforderungen im Pensionssystem beteiligt. In Österreich erfolgt die Valorisierung der Pensionen seit 2004 über das Inflations-, nicht über das Lohnniveau. Damit sinkt das Pensionsniveau langsam ab, der Wohlstand der Pensionistinnen und Pensionisten nimmt im Verhältnis zur erwerbstätigen Generation ab. Theoretisch. Denn de facto werden in Österreich permanent Einmalzahlungen und teure Anpassungen beschlossen, um dieser – ursprünglich gewollten – Entwicklung entgegenzuwirken. Weniger kostspielige Pensionsbeschlüsse würden das System, und damit die aktuell Erwerbstätigen und künftige Generationen, entlasten. Eine Option, die aber als politisch äußerst heikel gilt, weil sie an den Wahlurnen unmittelbar abgestraft wird.

Fazit

Die eine, schnelle Lösung, die rasch viel Geld bringt und das Pensionssystem nachhaltig absichert, gibt es nicht. Notwendig wäre ein Verhandlungsprozess quer durch die verschiedenen Altersgruppen hinweg: Wie soll das Penionssystem künftig aussehen, und wie viel trägt jede einzelne Generation zu seiner Sicherung bei? Denn, ein Nebeneffekt der Kopf-in-den-Sand-Politik: Viele Junge bezweifeln, überhaupt jemals davon zu profitieren – eine überschießende Reaktion, Ergebnis unsachlich geführter Debatten. Die Pensionen sind grundsätzlich sicher. Unsicher ist nur, wie hoch sie für die heute Jungen ausfallen und wie groß die finanziellen Belastungen für den Staat in ein paar Jahrzehnten sind.

In Schweden startete man einen solchen Diskussionsprozess vor ein paar Jahrzehnten: Mitten in einer Wirtschaftskrise fanden relevante Teile der Gesellschaft zusammen, um ein neues Pensionssystem zu beschließen, das heute als vorbildhaft gilt. Ob Österreichs politisches System auch noch genug Kraft hat, um so etwas zu schaffen? Zweifel sind angebracht. Wenn überhaupt, meinen viele, dann geht’s wohl nur über Druck von außen.

Pensionsexperte: „Ein eklatanter Mangel an Wissen“

Bernd Marin, Sozialwissenschaftler und Autor, beschäftigt sich schon lange mit dem Thema Pensionssystem. In seinem neuesten Buch, „LebensZeiten“, widmet er sich leichteren Themen: einer Sammlung aus Essays, Glossen, Tagesnotizen, Interviews u. v. m.

Es gibt gegensätzliche Positionen zur Zukunft des Pensionssystems: Die einen warnen vor den explodierenden Kosten, die anderen sprechen von Alarmismus und bezeichnen das Pensionssystem als gut aufgestellt. Was stimmt nun?

Beides stimmt: Es gibt unbeherrschte Kostendynamik wie billigen Alarmismus, Solides neben haarsträubenden Fehlkonstruktionen – und einen eklatanten Mangel an Wissen und politischem Grundkonsens. Denn „Gents agree on facts“ – und streiten über Strategien.

Warum sind Pensionen politisch so ein heißes Eisen?

Pensionen sind der weitaus größte Vermögenstitel der großen Mehrheit der Bürger, für die besitzlose Hälfte der Bevölkerung das einzige und sechsstellige Vermögen, ein jahrzehntelanges arbeitsfreies Grundeinkommen. Es regelt Erwerb, bezahlte Freizeit, Einkommen bei Muße, Urlaub, Krankheit, Arbeitslosigkeit und Ruhestand. Nichts bestimmt uns mehr, aber kaum etwas verstehen wir weniger.

Sind die Pensionen sicher, auch für die jüngere Generation?

Die Pension sind genau so „sicher“ wie die staatliche Ausfallshaftung für das Drittel an chronischem Defizit namens „Bundeszuschuss“, die Verschuldungs- und Reformbereitschaft künftiger Regierungen und die Geduld der Bürger:innen und der Gläubiger. Also ein klares Ja, aber: Sicher werden wir immer etwas wie „sichere Pensionen“ kriegen; ungewiss ist nur, wie viel Kaufkraft dahintersteht. Seit 1990 wurden etwa 30 Prozent der Leistungen gekürzt. Und alle Regierungen schummelten exzessiv: So hielt man am Fetisch des fixen gesetzlichen Pensionsalters fest, zwang uns aber durch niedrigere Kontoprozentsätze, fünf (45 statt 40) Jahre länger für 80 Prozent Pensionsanspruch zu arbeiten. Künftig haben wir drei statt zwei Millionen Pensionisten und Hunderttausende unter der Armutsgrenze, vor allem Frauen. Allgemein setzt sich der Trend zu Grundsicherung zu Lasten des Versicherungsprinzips fort. Wer höhere Leistungen oder bloß vollen Teuerungsausgleich will, wird quasi in eine Privatvorsorge gezwungen.

Welche politischen Maßnahmen wären aus Ihrer Sicht notwendig, um das Pensionssystem zukunftsfit und generationengerecht zu machen?

1. Mehr Beschäftigung älterer und jüngerer Arbeitnehmer:innen. 2. Viel weniger Invaliditätspensionen im Erwerbsalter. 3. Flächendeckender Ausbau betrieblicher Altersvorsorge wie mehrheitlich in der EU. 4. Raschere Angleichung des Frauen-Regelalters und 5. bei Harmonisierung der Beamten. 6. Sofortiges Ende der Sonderpensionen. 7. Stop der Frühpensionierung im öffentlichen Dienst durch Vakanzen bei Nachbesetzungen. 8. Automatische Einbeziehung weiterer Lebenserwartungszuwächse beim Regelpensionsalter, ein bis zwei Monate jährlich bei bis über 100 Tagen Lebenszeitgewinn.

Sollte das Pensionsantrittsalter an die steigende Lebenserwartung gekoppelt werden?

Selbstverständlich, das ist unverzichtbar. Die meisten OECD-Länder – und gerade die progressivsten – machen genau das, aus guten Gründen. Nur völlig Ahnungslose werden das leugnen.

Lesen Sie in der News-Ausgabe Nr. 19/2024: „Wertpapiere als Absicherung?“

Dieser Beitrag erschien ursprünglich in der News-Printausgabe Nr. 18/2024.